#Klimaogfinans: Massiv interesse når EU selger grønne obligasjoner for 250 mrd. euro

Kjøpere i kø for EUs nye grønne obligasjoner. Les også: Utfordringer knyttet til grønnvasking av fond, EU-regler er uklare og halvferdige, mener kritikere. Og: Mange børsnoterte selskaper med store utslipp slurver grovt med rapporteringen av klimarisiko.

EUs bebudede grønne obligasjoner er straks på markedet, og interessen er stor, melder Bloomberg Green. President Ursula von der Leyen og resten av EU-kommisjonen må legge til rette for enorme investeringer om målet om å kutte CO₂-utsllippene med 55% innen n2050 skal nås. (AP Photo/Valeria Mongelli)

Energi og Klimas nyhetsbrev #Klimaogfinans handler om klimarisiko og den grønne bølgen i finansmarkedene.

Grønnvasking av fond: Humpete start for EUs nye regler

Hovedsaken i dette nyhetsbrevet handler om utfordringen knyttet til grønnvasking av fond, nye EU-regler kritiseres nå for å være både uklare og halvferdige. Men bransjefolk i Norge tror at både selskaper og fond på sikt kan vente seg mer detaljerte krav, skriver Olav A. Øvrebø. Du kan lese hele saken her.

#Klimaogfinans – et nyhetsbrev om klimarisiko og den grønne bølgen i finansmarkedene

Du kan få nyhetsbrevet gratis rett i mailboksen din en gang i måneden. Innholdet er laget av Energi og Klima-redaksjonen. Målgruppene er ansatte og ledere i bank og forsikring, investorer, den interesserte kunde og alle andre som vil ha mer kunnskap om det som nå skjer på dette feltet i Norge, EU og verden.

Et utvalg nyheter og analyser:

Det skrives mye i norske og internasjonale medier om klimarisiko og den grønne bølgen i finans. Her er mine utvalgte saker fra de siste ukene – den første er en fortsettelse av Olav A. Øvrebøs sak om grønnvasking.

Fondsforvaltere i EU fjerner ord som grønnvasker porteføljen

Noen av Europas største kapitalforvaltere dropper nå å klistre ESG-merkelapper på sine produkt. Det er EUs Sustainable Finance Disclosure Regulation (eller offentliggjøringsforordningen som er den norske betegnelsen) – som ifølge Bloomberg Green gjør at kapitalforvaltere har fått det travelt med å fjerne påstandene om at de er «ESG-integrerte». De nye anti-grønnvaskingsreglene inneholder nemlig klausuler som regelrett tvinger kapitalforvaltningsindustrien til å kunne dokumentere sine ESG-påstander.

Lars Erik Mangset, fagansvarlig for klima i KLP, skrev på twitter i sommer om «Aksjekursras på 13% for tysk kapitalforvalter som etterforskes for grønnvasking. Konsekvensen ved å “trikse” med integrering av bærekraft i finans begynner å utvide seg fra omdømme til også regulatoriske (bøter, etc.)». Han henviste til Financial Times som skrev at tyske og amerikanske myndigheter besluttet å undersøke DWS, etter at det kom fram at formuesforvalteren hadde kommet med uriktig fremstilling av sin bruk av analyseverktøy for ESG. DWS forvaltet da 859 milliarder euro.

250 milliarder euro: Massiv interesse for EUs grønne obligasjoner

EU nye grønne obligasjoner er rett rundt hjørnet. Planen på sikt er å skaffe til veie hele 250 milliarder euro – eller 2476 milliarder kroner. Med dette gigantbeløpet blir EU verdens største grønne låntaker. Interessen er enorm, ifølge Bloomberg Green. Det er forventet at EU vil debutere i løpet av få dager og aller først med en 15-årig obligasjon med formål å få tak i 10 milliarder euro. Også en 30-års obligasjon som skal skaffe opptil 15 milliarder euro skal være på trappene. Pengene skal spres til EUs medlemsland som trenger finansiering til grønne prosjekter som for eksempel fornybar energi. Utstedelsen av obligasjonene kommer som del av den grønne omstarten etter pandemien som ble vedtatt i 2020 og som skal bidra til å kutte EUs klimagassutslipp med minst 55 prosent innen 2030.

Vanskelig å tallfeste finansiell klimarisiko

Pensjonskassene som forvalter billioner og som har en investeringshorisont som strekker seg mot det neste århundret, sliter med en kortsiktig utfordring: Å kvantifisere den finansielle klimarisikoen. Det skriver Bloomberg Green. Anledningen for artikkelen er at Storbritannia har introdusert nye regler som krever at pensjonskasser med mer enn fem milliarder pund i eiendeler må vurdere og tallfeste hvordan den enkelte eiendelen påvirker klimaet og hvordan eiendelen vil bli påvirket av et endret klima. Begge deler vil ha noe å si for eiendelens finansielle klimarisiko. Rådgivnings- og meglerselskapet Willis Towers Watson forklarer her hvordan store britiske pensjonsfond må svare for seg: United Kingdom: New climate risk reporting rules for pension funds.

Svært mangelfull rapportering om finansiell klimarisiko

Over 70 prosent av børsnoterte selskaper som representerer noen av verdens største klimasyndere – inkludert Chevron, Exxon Mobil, BMW og Air France-KLM – har store mangler i sin rapportering om klimarelatert finansiell risiko og hvordan en slik mulig risiko håndteres av selskapet. Selskapene har heller ikke lagt målene i Paris-avtalen til grunn for sine vurderinger av egen klimarisiko. Det er noen av konklusjonene i rapporten Flying blind: The glaring absence of climate risks in financial reporting utgitt av Carbon Tracker. 107 selskaper er undersøkt. Administrerende direktør i Carbon Tracker North America, Rob Schuwerk, og en av forfatterne av rapporten, sier i en kommentar at det er skuffende at selskaper som erkjenner at energiomstillingen sannsynligvis vil påvirke resultatene negativt, ikke vil ut med hvilke forutsetninger som ligger til grunn for egen klimarisikorapportering.

Oljefondets klimarisiko – hvordan kan risikoen håndteres?

Også i Norge må vi bli flinkere til å kartlegge, analysere og tallfeste finansiell klimarisiko. I august la regjeringens ekspertutvalg for Oljefondets klimarisiko fram sine vurderinger og anbefalinger. Rapporten er lettlest og kan lastes ned her. På en #Klimafrokost i regi av Norsk klimastiftelse i september presenterte utvalgsleder Martin Skancke analysene av hvilken klimarisiko det norske gigantfondet er utsatt for og anbefalingene til hvordan klimarisikoen kan håndteres. Du kan se opptaket og laste ned Skanckes presentasjon her.

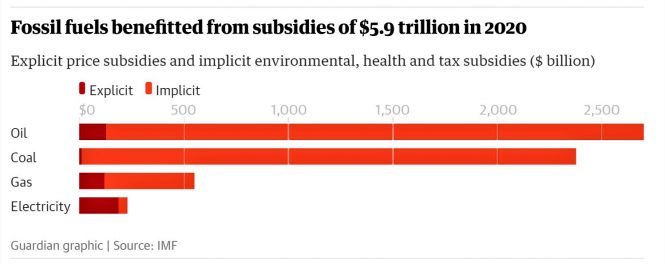

IMF: Olje, kull og gass subsidiert med 5,9 billioner dollar i 2020

For å nå Parismålene om å begrense temperaturstigningen med maks 1,5 grader, trengs enorme mengder kapital ikke minst til ny fornybar kraftproduksjon. Men selv om det bare er 29 år til 2050, går mange incentiver og store summer fremdeles i feil retning. Det internasjonale pengefondet, IMF, har nylig lagt fram en rapport om at produksjon og bruk av olje, kull og gass ble subsidiert med 5,9 billioner dollar i 2020. Det skriver The Guardian. Eksplisitte subsidier – som reduserte drivstoffpriser – utgjorde 8 prosent av totalen. Skattelettelser ytterligere 6 prosent. Så har det internasjonale pengefondet beregnet at det at forurensere slipper å betale for skader som dårlig helse og dødsfall forårsaket av luftforurensning utgjør 42 prosent av beløpet. Kostnader knyttet til hetebølger og andre dyre konsekvenser av den globale oppvarmingen sto for 29 prosent av totalen. (Se graf under.)

Ifølge IMF har ikke et eneste land satt en pris på de fossile drivstoffene som er høy nok til å gjenspeile miljøkostnadene. Hvis olje, kull og gass får en pris som tar høyde for de reelle kostnadene denne fossile energien har for samfunnet, vil de globale CO₂-utslipp synke med over en tredjedel, ifølge en IMF-analytiker. Rapporten er utarbeidet i forkant av klimatoppmøtet COP26. Du kan laste den ned her.

Webinar 13. oktober: EU – nye skritt for å gjøre finansnæringen mer bærekraftig

13. oktober klokken 11:30 – 12:00 arrangerer Finansforbundet «Just Add Finance». Innleder er Andreas Lowzow, partner i Schjødt. Han presenterer siste nytt om EUs arbeid med å gjøre finansnæringen og næringslivet mer bærekraftig. Du kan lese mer og melde deg på her. Opptak legges ut i etterkant om du ikke rekker webinaret.

Webinar 10. november: EUs Green Deal og taksonomi – hva bør ansatte i finans, investorer og forbruker vite?

10. november inviterer Finansforbundet og Norsk klimastiftelse til webinar om EUs Green Deal og hva EUs taksonomi, EUs sustainable finance og EUs MiFID II og egnethetsvurdering får å bety de neste årene. Innledere er blant andre Karl-Oskar Olming, (Head of Sustainability Strategy, Policy and Governance Sustainable Banking SEB, Member of EU Platform on Sustainable Finance). Han skal innlede om: – Hva er formålet med EUs taksonomi, hvordan er den innrettet og hva er logikken bak den? Hva får EUs taksonomi å bety for finansnæringen? Du kan lese mer og melde deg på her.