Klimarisiko og oljeservice: Bråbrems eller myk overgang?

Hvor utsatt er de ulike delene av leverandørindustrien for klimarisiko? Bildet viser prosjektet Dvalin, konstruksjon av moduler til Heidrun-plattformen, utført av selskapet Aibel i Haugesund. (Foto: Øyvind Sætre/Aibel).

Leverandørindustrien – også kalt oljeservice – er utsatt for

finansiell risiko i overgangsfasen til et lavutslippssamfunn. Men

denne overgangsrisikoen er ujevnt fordelt i ulike deler av næringen,

slik to eksempler viser: Selskaper som driver med leting etter olje

og gass kan merke nedgang i aktivitet på kort varsel, mens de som er

spesialisert på drift og vedlikehold kan få oppdrag fra

operatørselskapene i lang tid fremover.

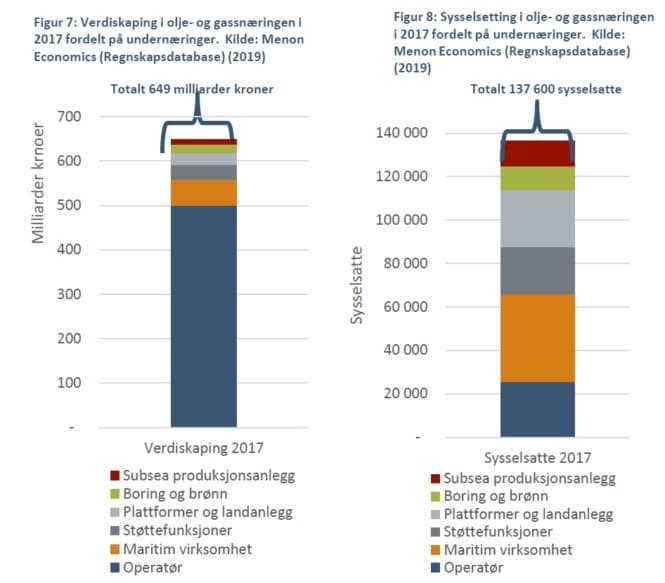

Leverandørindustrien

veier tungt i den norske olje- og gassnæringen, og dermed i norsk

økonomi og arbeidsliv. Ifølge konsulentselskapet EY var det 94500 sysselsatte i leverandørindustrien i 2018. Andre analysemiljøer

opererer med noe høyere tall. Verdiskapingen var på om lag 150

milliarder kroner i 2017, ifølge konsulentselskapet Menon Economics (se figur). I tillegg kommer ringvirkningene av

industrien i andre næringer.

Debatten om

klimarisiko

har tiltatt de siste årene. Hvor utsatt er leverandørindustrien for

overgangsrisiko, for eksempel utløst av strengere klimapolitikk?

Erfaringer fra andre bransjer som er basert på fossile verdikjeder,

som gasskraft

og bilindustrien,

tyder på at klimarisikoen er ujevnt fordelt blant de forskjellige

aktørene i en bransje. Mens én type aktør merker lite, kan andre

havne i store problemer overraskende fort.

Energi og Klima har

snakket med analytikere og kjennere av leverandørindustrien om

klimarisikobildet. Her er hovedpunktene i analysen:

Klimarisiko langs flere dimensjoner

Det er opplagt at i

en verden som bruker mye mindre olje og gass, vil selskaper som

leverer produkter og tjenester til olje- og gassindustrien, bli

påvirket. Rystad Energy og partner Jo Husebye har sett på hvordan

overgangsrisiko kan slå ut i de enkelte delene av

leverandørindustrien.

Det er ulike skiller

i eksponeringen deres, langs flere dimensjoner, fremholder Husebye.

På et overordnet nivå beskriver han disse slik:

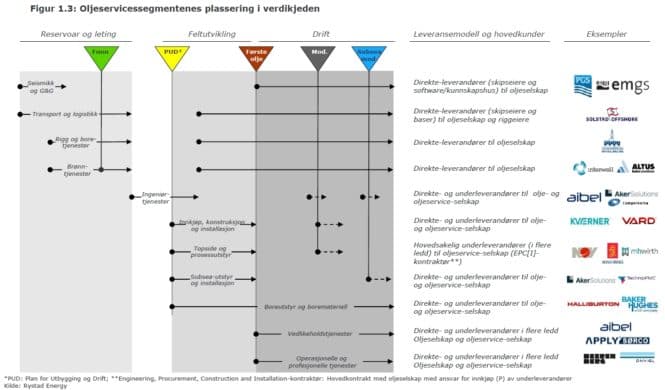

Verdikjeden: Ulik eksponering for klimarisiko

Vurderingen av

klimarisiko i ulike deler av verdikjeden viser frem store variasjoner

(se figur for oversikt over verdikjeden).

Leting: Her

finnes selskaper innen seismikk, geologi/geofysikk, rigg og

boretjenester, brønntjenester samt transport- og logistikkselskaper

som støtter dem.

For selskaper som er

veldig fokusert på leting, som seismikkselskaper, er det veldig

sensitivt hvis interessen for leting dabber av, påpeker Husebye. Det

kan skje ved at etterspørselen etter olje faller – trengs det

mindre olje, vil det bli mindre leting. Men det er også mulig at

leting reguleres, altså at et land innskrenker eller stopper leting

etter ny olje og gass. Det er verdt å merke seg at det er et

betydelig marked for seismikk på produserende felt for å optimere

utvinningen.

Noen typer selskaper

er avhengig av etterspørsel etter ny kapasitet. Utstyrsleverandører

til boring er særlig utsatt når det ikke lenger trengs flere

borerigger.

– Nybyggingsaktiviteten kan avta selv om antall brønner boret vedvarer. Riggene som er der, durer og går, men da er det de som drifter riggene som får jevn aktivitet, mens det er lite behov for nybygg, sier Husebye.

Klyngen av

boreselskaper på Sørlandet fikk merke denne effekten i forbindelse

med oljeprisfallet som begynte i 2014. Men også her er det

muligheter for å tilpasse forretningsmodellen, ved at

utstyrsleverandører i større grad eier og drifter eget utstyr,

fremfor å selge det til sluttbruker, fremholder Husebye.

Utbygging:

Selskaper innen konstruksjon og installasjon av plattformer,

prosessutstyr, bl.a. subsea utstyr og installasjon,

ingeniørtjenester.

Overgangsrisikoen i

selskaper som er inne i utbygging, kan ramme litt forsinket

sammenlignet med leting, mener Husebye.

– Slutter du å

lete, vil du på et tidspunkt slutte å bygge ut. Det kommer kanskje

litt forsinket fordi du har pågående prosjekter og har funn i

porteføljen som du vil bygge ut først, sier han.

På norsk sokkel er

det en rekke små felt som er aktuelle å bygge ut. Et fall i

oljeprisen kan gjøre disse feltene ulønnsomme slik at utbygging

droppes, fremhever partner Sveinung Fjose i konsulentselskapet Menon.

– Det vil særlig

ramme utstyrsleverandørene. I en normalsituasjon skulle det vært

installert en rekke subsea produksjonsanlegg der, som lages av

selskaper som Aker Solutions og TechnipFMC. Men med prisreduksjon vil

du antakeligvis ikke få en utbygging av de feltene, sier Fjose.

Drift og vedlikehold: Leverandører av boreutstyr og boremateriell,

vedlikeholdstjenester m.m.

Flere Energi og

Klima har snakket med, trekker frem at leverandører til drift og

vedlikehold ligger bedre an ved en tilstramming av klimapolitikken

enn mange andre selskaper.

– En viss olje- og

gassaktivitet vil det være selv om vi forhåpentligvis får et grønt

skifte ganske raskt. Og for å få opp den oljen og gassen må en

drive med masse produksjonsboring, og det kommer til å fortsette

selv om en slutter å lete, sier Fjose.

– Mange av de

feltene som produserer i dag, vil fortsette å produsere i et

lavkarbonscenario, fordi det tar tid å få ned etterspørsel. Veldig

mange felt vil kunne fortsette å levere i lang tid fremover. En

eksponering mot drift og vedlikehold er mer robust, sier Husebye.

IKM Gruppen leverer

produkter og tjenester til olje- og gassindustrien og omsatte for 4,3

milliarder kroner i 2019. Konsernsjef Ståle Kyllingstad deler

vurderingene av lavere risiko innen drift og vedlikehold.

– Selskap som har spesialisert seg innenfor arbeid på allerede eksisterende plattformer og felt i drift, vil ha mindre risiko enn selskap som har spesialisert seg på å levere til nybygg. Rett og slett fordi at det er dårlig økonomi og dårlig for samfunnet å slutte av de feltene som er i produksjon, nesten uansett hvordan en måler og ser på det, sier han. Les eget intervju med Kyllingstad.

Avhending (decommissioning): Selskaper som spesialiserer seg på

avviklingen av offshoreinstallasjoner. Selskaper som er aktive i

andre deler av verdikjeden, leverer ofte også tjenester her.

På dette stedet i

verdikjeden bør overgangsrisikoen være lav.

– De som jobber

med avhending, vil kunne få en oppblomstring. Det er flere områder

i verden hvor en vil måtte stenge ned plattformer, og det vil være

en stor jobb å avhende og avslutte produksjon. Her vil det vokse

frem spesialiserte miljøer, men også skape muligheter for aktører

som i dag er mer eksponert mot nybyggsmarkedet, sier Husebye.

En fersk analyse fra EY av den norske leverandørindustrien venter et godt

fremtidig inntjeningspotensial innen avhending. Med lengre levetid

for felt hoper avhendingsprosjektene seg opp, og det vil resultere i

store kontrakter når beslutninger om stenging tas, skriver EY.

Stort omstillingspotensial – havvind peker seg ut

Leverandørindustrien

kan gardere seg mot klimarisiko ved å omstille seg i retning

fornybar energi og andre forventede vekstområder i en overgang til

lavutslippssamfunnet. Flere aktører er også godt i gang. Sveinung

Fjose i Menon er optimist på vegne av leverandørindustrien, og

peker på General Electric (GE) som eksempel: Tidligere hadde GE i

Norge rundt 80 prosent av omsetningen sin innen olje og gass, nå er

den mer jevnt fordelt mellom fornybar og olje og gass.

– Hvilke bedrifter

øker omsetningen sin mest innenfor "det grønne"? Det er

offshore leverandørindustri, selskaper som Fred. Olsen Renewables og

GE. Det er ikke nødvendigvis slik at en vekst i det grønne

næringslivet og en nedgang i det grå krever at du får helt nye

bedrifter. Bedriftene tilpasser seg til den etterspørselen som

kommer, sier Fjose.

Husebye i Rystad

Energy fremhever også mulighetene.

– Rask og

kostnadseffektiv avkarbonisering av energi åpner også nye

muligheter for norsk leverandørindustri. Leverandørindustrien i

Norge har kompetanse, teknologi og naturgitte forutsetninger for å

ta posisjoner innen fremvoksende næringer som offshore vind,

hydrogenverdikjeder, CCS og lavutslippsteknologi innen maritim

sektor, sier han.

Leverandørindustriens

potensial innen havvind fremheves av mange. Ifølge Det internasjonale energibyrået (IEA) sammenfaller 40 prosent av

verdikjeden innen havvind med verdikjeden for olje og gass. Det

globale markedet anslås til 3600 milliarder kroner frem mot 2040.

I en rapport om

klimaomstilling i norsk næringsliv utgitt i fjor, peker Menon på

fornybarnæringen som en av fire næringer som kan dekke inn et

forventet tap av eksportinntekter fra olje og gass. Flytende havvind

ses som på særlig lovende. "Analyser gjennomført av Menon det

siste året viser et betydelig verdiskapingspotensial i det globale

markedet for flytende havvind samt tjenester og produkter direkte

knyttet til koblingen mellom produksjon og forbruk av elektrisitet,"

skriver Menon i rapporten.

Også havbruk byr på

omstillingsmuligheter for leverandørindustrien.

– Teknologi og

kompetanse innen olje og gass risler i betydelig grad over i andre

næringer. Flytende havvind og havbruk og internasjonalisering av

løsninger til dette – som kan brukes til å produsere energi og mat

i havet med teknologi fra Norge. Det er arbeid som er interessant for

leverandørindustrien, sier Runar Rugtvedt, bransjesjef for olje og

gass i landsforeningen Norsk Industri.

Den norske

leverandørindustrien til olje og gass omsetter i dag for 270

milliarder kroner i Norge, mens den internasjonale omsetningen er på

drøyt 100 milliarder. Til sammenligning ble det inngått kontrakter

i havvind på 8–10 milliarder i 2019, fremholder Rugtvedt.

– Så det markedet

begynner å komme, men det er langt frem til at det kan overta den

sysselsettingen og verdiskapingen som er mot olje og gass, sier han.

Norsk Industri

etterlyser i sin konjunkturrapport for 2020 en satsing på havvind fra regjeringen: "For

leverandørindustrien er det viktig å få sanksjonert en serie med

store prosjekter (> 500 MW), for å få til nødvendige

nyinvesteringer og oppgraderinger både i infrastruktur og

kompetanse," heter det i rapporten.

Beregninger Menon har gjort for Norsk Industri, peker på at et

hjemmemarked for flytende havvindteknologi kan bidra til en

verdiskaping på 117 milliarder kroner og en sysselsettingseffekt på

128400 årsverk i Norge over en 30-årsperiode.

Stor interesse, men offentlige scenarioer er mangelvare

Klimarisikoutvalget

pekte i sin rapport på betydningen av oljeprodusentene og

leverandørindustrien for norsk økonomi. Et brått fall i

lønnsomheten "vil virke direkte inn i norsk økonomi gjennom

lavere sysselsetting både i sektoren selv og i leverandørindustrien,

i tillegg til at grunnrenten fra sektoren avtar," skriver

utvalget.

Utvalget kom med en

direkte anbefaling til oljenæringen, inkludert leverandørindustrien,

om å vurdere ulike scenarioer: "Usikkerhet om klimapolitikken

og tempoet i den teknologiske utviklingen gjør på sin side at

oljeselskaper og oljeleverandørnæringen må vurdere veldig ulike

etterspørselsscenarioer for olje og gass, herunder et scenario med

et raskt og markert fall i bruken av fossile brensler."

Equinor lager

scenarioer med sine jevnlige Energy Perspectives. Det finnes imidlertid ingen offentlig

tilgjengelige scenarioer som vurderer leverandørindustrien spesielt

i klimarisiko-sammenheng. Bransjeforeningene Norsk olje og gass og

Norsk Industri har ikke laget slike scenarioer, får Energi og Klima

opplyst.

Interessen for

leverandørindustriens økonomiske utsikter er i hvert fall til stede

i markedet, bekrefter Jo Husebye i Rystad Energy.

– Vi opplever mye

etterspørsel fra selskap og investorer som ønsker å forstå både

risiko og muligheter i leverandørindustrien, og at det gir mening å

vurdere dette mer helhetlig for norsk leverandørindustri, sier han.

Kilder

EY

(2020): The Norwegian oilfield services analysis 2019, rapport.

IEA

(2019): Offshore wind outlook 2019, rapport.

Menon Economics

(2019): Sysselsettingseffekter av olje og gassnæringen i 2017, med

prognoser for 2018 og 2019, notat.

Menon Economics

(2019): Klimaomstilling i norsk næringsliv, rapport.

Norsk Industri

(2020): Konjunkturrapport 2020.

NOU 2018:17:

Klimarisiko og norsk økonomi.

Rystad Energy

(2019): Internasjonal omsetning fra norske oljeserviceselskaper,

rapport.