Ti ting du bør vite om EUs taksonomi og handlingsplan for bærekraftig finans

– Mange selskaper har gått høyt ut og sagt at de er bærekraftige, men nå må man faktisk bevise det med data, sier siviløkonom og finansanalytiker Line Asker i The Governance Group.

Privat kapital må på plass om EU skal nå sine klima- og miljømål. Derfor har EU etablert et system som skal «dytte» store og små summer i retning prosjekter som alle i større eller mindre grad bygger opp om bærekraft og målet om nullutslipp.

Til daglig gir direktør Line Asker i The Governance Group råd til kunder om hvordan de skal møte EUs økte krav. I dette intervjuet rydder siviløkonomen og finansanalytikeren i begrepene og deler kunnskap og vurderinger som er nyttige for ansatte i finans, investorer og interesserte forbrukere.

1. Hva er taksonomien egentlig godt for?

– EUs taksonomi framstår nokså komplisert og til dels overveldende, hva er det som forsvarer å sette i gang noe så omfattende og nokså byråkratisk?

– EUs taksonomi er en sentral del av EU Sustainable Finance, eller EUs handlingsplan for bærekraftig finans. Enkelt sagt: Uten privat kapital til å investere i den grønne omstillingen, blir det vanskelig for EU å nå sine ambisiøse miljø- og klimamål. Formålet med taksonomien har derfor vært å lage et system som gjør det lettere for investorer og banker å finne de reelt grønne og bærekraftige prosjektene. Når disse kan identifiseres, er det ventet at de vil få økt tilgang på kapital, slik at vi raskere kan omstille oss til et bærekraftig samfunn i tråd med EUs mål, sier Line Asker.

– Og det trengs virkelig store beløp til den grønne omstillingen. Samtidig er det mange investorer og banker som ønsker å plassere pengene i nettopp bærekraftige prosjekter. Ved hjelp av kravene og reglene i EUs taksonomi skal det bli mye tydeligere hva som er et bærekraftig selskap og prosjekt og hva som ikke er det. Og en god del prosjekter som beviselig er bærekraftige, kan få tilgang på grønn og rimeligere finansiering.

– EUs taksonomi er et klassifiseringssystem. Man kan se på taksonomien som et oppslagsverk. I regelverket finner man en oversikt over ulike økonomiske aktiviteter, med tilhørende kriterier og krav som må oppfylles for å klassifisere aktiviteten som bærekraftig. Regelverket viser oss hvilkeinvesteringer som kan anses som bærekraftige for investeringsformål. Formålet med dette er å bidra til økt standardisering og transparens, sier Asker.

– Poenget her er jo da å skaffe til veie mye mer informasjon slik at både finansnæring, investorer og privatpersoner kan fatte informerte beslutninger når de skal plassere pengene sine. Hvis vi tar dette helt ned på individnivå – kan dette systemet også ha noen fordeler for den enkelte forbruker?

– Gjennom den tilstøtende reguleringen av offentliggjøring av bærekraftsinformasjon i finanssektoren (offentliggjøringsforordningen), blir informasjonen som må gis om grønne investeringsprodukter mer standardisert. Dette vil gjøre det enklere for forbruker å ta velbegrunnete valg med hensyn til bærekraft.

– Blir man som kunde forelagt et tilbud om å investere i et grønt investeringsprodukt, for eksempel et grønt aksjefond, vil man få mer informasjon om hva det faktisk er som gjør produktet grønt, og hvor stor andel av investeringene som tilfredsstiller taksonomiens krav. Er det for eksempel bare 10 prosent grønt i henhold til taksonomien, eller er det 50 eller 90 prosent grønt? Mange som ønsker å bidra til det grønne skiftet, vil da kanskje velge et investeringsprodukt med en stor andel taksonomi-grønne investeringer, sier Asker.

– Du nevnte at taksonomien kan sees på som et oppslagsverk – hvor finner man dette?

– De detaljerte screeningkriteriene finner man i de såkalte delegerte rettsaktene – Climate delegated acts – fra EU, de ligger på nettsiden Implementing and delegated acts (europa.eu). Disse er ikke endelig vedtatt i EU-systemet ennå, men vil forhåpentligvis bli det nå i desember 2021.

2. Gjelder for finansmarkedsdeltagere og store selskaper

– Hvilke aktører blir nødt til å forholde seg til taksonomien?

– Store selskaper vil ilegges et nytt rapporteringskrav i forbindelse med taksonomien. I første omgang gjelder kravet store børsnoterte foretakmed mer enn 500 ansatte, inkludert banker og forsikringsselskap. Fremover er planen at rapporteringskravet skal utvides til å omfatte de fleste selskap med mer enn 250 ansatte, og trolig fra 1. januar 2024.

– I tillegg må kapitalforvaltere som markedsfører bærekraftige eller grønne investeringsprodukter, opplyse om produktets grønne andel, definert i henhold til taksonomiens kriterier. Er andelen kun 10 prosent eller kanskje hele 90 prosent? Dette må kapitalforvalterne gi opplysninger om fremover,sier Asker.

– Store kapitalforvaltere og investeringsforetak får i tillegg egne rapporteringskrav, og må opplyse om hvor stor andel av midlene de har under forvaltning som kan defineres som grønne i henhold til taksonomien.

– Du sier 500 ansatte og 250 ansatte, men veldig mange av de norske finansinstitusjonene har langt færre ansatte enn dette. Hva kan taksonomien få å bety for små sparebanker eller en liten fondsforvalter?

– En liten fondsforvalter som tilbyr grønne investeringsprodukter, må forholde seg til kravene i offentliggjøringsforordningen. Slik sett vil taksonomien også være relevant for disse forvalterne. For mindre spare- og forretningsbanker vil taksonomien være relevant særlig via den kommende EU-standarden for grønne obligasjoner (EU Green Bond standard).

– Det vil for disse aktørene være mulighet til å utstede EU Green Bonds med sikkerhet i for eksempel grønne boliglån i henhold til taksonomiens kriterier. Og selv om mange av disse aktørene ikke formelt underlegges rapporteringskrav under taksonomiregelverket, vil mange likevel ønske å kartlegge og gi informasjon om sin andel grønne utlån og investeringer, sier Asker.

– Er det noe som tyder på at også små selskaper må rapportere etter taksonomien på sikt?

– Taksonomien er såpass komplisert og detaljert, så jeg tviler på at rapporteringskravet vil utvides til å gjelde de minste selskapene. Derimot må små aktører forvente at kunder og forretningspartnere etterspør mer informasjon relatert til bærekraft generelt. Det kan også bli mer etterspørsel etter produkter og tjenester som defineres som grønne i taksonomien. For eksempel energieffektivt utstyr, miljømerkede råvarer, isolasjonsprodukter og fornybar energi som solcellepaneler.

3. Dette er kravene til taksonomirapportering for store selskaper

– Kan du utdype noe om hva selve rapporteringskravet i henhold til EUs taksonomi går ut på i praksis?

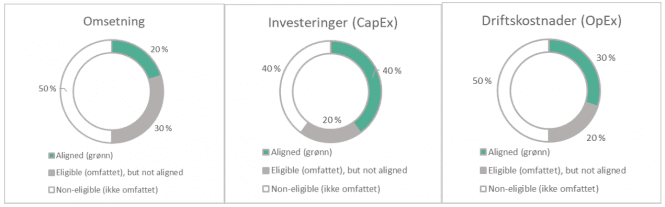

– For store børsnoterte selskaper som ikke er finansforetak, er det i taksonomien satt opp tre KPI-er – eller nøkkeltallsindikatorer – som det må rapporteres på. Den første er andelen av selskapets omsetning fra aktiviteter som tilfredsstiller taksonomiens kriterier. Den andre er andel av selskapets investeringer – eller CapEx – som er knyttet til grønne eiendeler eller prosesser. Den tredje er andelen av selskapets driftskostnader – eller OpEx – som er knyttet til grønne eiendeler og prosesser, sier Asker.

– Selskapene må også gi informasjon om hvor stor andel av omsetning, CapEx og OpEx som er omfattet av taksonomien, men hvor aktivitetene ikke oppfyller kravene for å være grønne. Samt hvor stor andel som ikke er dekket, altså ikke omfattet av taksonomien. En rekke sektorer og aktiviteter er jo så langt ikke omfattet – det vil si at det ikke er utarbeidet kriterier for disse. Det gjelder blant annet fiskeri og havbruk, bergverkssektoren, deler av industrien, matproduksjon og varehandel.

4. Slik defineres en bærekraftig aktivitet i EUs taksonomi

– Hva er kortversjonen av hva som kan kalles en bærekraftig aktivitet i henhold til taksonomien?

– Man må gjennom tre steg for å kunne klassifisere en aktivitet som bærekraftig. Aktiviteten må gi et betydelig bidrag til minst ett av de seks miljømålene i taksonomien. Man må også sikre at aktiviteten ikke gjør vesentlig skade på noen av de fem andre miljømålene. Til slutt må man ha gode standarder for menneskerettigheter, arbeidsforhold og korrupsjon, sier Line Asker.

– Først etter å ha krysset av på disse tre stegene kan man klassifisere en aktivitet som bærekraftig under EUs taksonomi.

– Det er verdt å merke seg at taksonomien handler om mer enn bare klima. En aktivitet kan også være bærekraftig dersom den for eksempel bidrar til en sirkulær økonomi eller beskyttelse av biologisk mangfold og økosystemer.

5. Miljømålene kan komme i konflikt med hverandre

– Gjennom taksonomien må deler av finansnæringen og store selskaper forholde seg til en hel del ulike miljømål. Kan noen av disse målene komme i konflikt med hverandre?

– Ja, det er absolutt en relevant problemstilling. For eksempel kan behovet for mer fornybar kraft komme i konflikt med behovet for å ta vare på det biologiske mangfoldet og vern av økosystemer, sier Asker.

– I taksonomien prøver EU å balansere dette gjennom kravet om at en bærekraftig investering skal kunne krysse av på «Do No Significant Harm», altså å ikke gjøre vesentlig skade. En investering som bidrar til å kutte klimagassutslipp, kan ha andre negative konsekvenser som gjør at den ikke kan kalles bærekraftig.

– Kravene i denne delen av taksonomien har vist seg å være utfordrende for en rekke aktører å oppfylle. Det kreves blant annet at aktørene kartlegger og motvirker alle negative miljøkonsekvenser av sine grønne prosjekter. Skal du for eksempel produsere fornybar energi, må du gjennomføre en miljøkonsekvensanalyse som viser at du gjennom prosjektet ikke har stor negativ påvirkning på økosystemer i området, sier Asker.

6. Viktige datoer og milepæler

– Det er vel liten tvil om at det blir temmelig mye å holde styr på for en del aktører nå. Når vil disse rapporteringskravene i taksonomien tre i kraft i EU?

– Det første rapporteringskravet trer i kraft i EU i løpet av kort tid. Fra 1. januar 2022, og for rapportering for finansåret 2021, må store børsnoterte selskaper rapportere på andelen aktiviteter som er omfattet i taksonomien. I hovedsak vil dette kun gi informasjon om hvor stor andel av et selskaps aktiviteter som er dekket av taksonomien, altså hvilke aktiviteter de har som er «listet opp» i taksonomien og som det er utviklet screeningkriterier for. Som nevnt er det en rekke sektorer og aktiviteter, som for eksempel fiskeri og havbruk, varehandel og bergverksdrift, som det ikke er utviklet kriterier for. Et selskap med virksomhet innen havbruk vil derfor ha få eller ingen såkalte dekkete aktiviteter, sier Asker.

– Først fra 1. januar 2023 må store børsnoterte selskap i EU rapportere om hvor stor andel av aktivitetene deres som kan karakteriseres som bærekraftige, eller grønne. Og, dersom EUs tidsplan holder, vil rapporteringen da utvides betraktelig slik at alle taksonomiens seks miljømål må inngå i rapporteringen.

– Fra 1. januar 2024 må også andre store selskaper rapportere i henhold til det såkalte Corporate sustainability reporting-direktivet – CSRD – som er EUs nye regelverk for bærekraftsrapportering. Det omfatter alle større foretak, både noterte og unoterte, i henhold til EUs definisjon. De fleste foretak med over 250 ansatte vil da omfattes.

– Fra samme dato blir det også full rapportering for banker og andre finansaktører.

– Men i Norge har vi jo ennå ikke implementert disse lovene, når må vi begynne å rapportere her til lands?

– En ny norsk lov om bærekraftig finans ble foreslått av regjeringen i juni 2021, men denne er ikke behandlet av Stortinget ennå (se tekstboks). Slik jeg har forstått det, kan loven bli behandlet rundt årsskiftet. Det er fortsatt uavklart når regelverket og rapporteringskravet vil tre i kraft i Norge, sier Line Asker.

7. EUs offentliggjøringsforordning og de praktiske konsekvensene den får

– Hva går det som kalles offentliggjøringsforordningen ut på i praksis?

– I Norge vil EUs taksonomi og offentliggjøringsforordningen innføres via en ny norsk lov om bærekraftig finans. Som nevnt: Denne er ennå ikke vedtatt, men ligger til behandling i Stortinget. Men en rekke norske aktører forholder seg uansett til EUs tidslinje, da mange tilbyr investeringsprodukter i EU-land, sier Line Asker.

– Denne forordningen vil gjelde for de som defineres som finansmarkedsdeltagere, det vil si finansaktører som tilbyr investeringsprodukter. Det omfatter blant annet fondsprodukter, pensjonsprodukter med investeringsvalg, og andretyper investeringsprodukter som tilbys ulike typer investorer, inklusive personkunder. Med offentliggjøringsforordningen får finansmarkedsdeltakere økte krav om å offentliggjøre informasjon om investeringsproduktenes bærekraft.

– Fondsforvaltere og kapitalforvaltere må rett og slett gi mer informasjon om hvordan de hensyntar bærekraft i sine investeringer. I EU trådte denne loven i kraft 10. mars 2021, og de overordnete kravene gjelder allerede, men EU er fremdeles ikke helt ferdig med de detaljerte bestemmelsene.

– Regelverket omfatter også investeringsrådgivere, og disse får økte krav om å gi opplysninger om hvordan de hensyntar bærekraft i sin virksomhet.

– Sett at en fondsforvalter har satt sammen ett eller flere fond, hvor dypt må hun «gå ned i grøten» for å finne ut hvor bærekraftige selskapene hun investerer i, faktisk er?

– Offentliggjøringsforordningen deler fond og andre investeringsprodukter inn i tre hovedkategorier. Bærekraftige fond deles inn i mørkegrønne fond – artikkel 9 – eller lysegrønne fond– artikkel 8. I tillegg kommer fond som ikke integrerer bærekraftshensyn. For alle finansmarkedsdeltakere blir det krav om å gi opplysninger om ESG-forhold og hvordan de hensyntar bærekraft i investeringsvirksomheten. Aktører som markedsfører bærekraftige fond, både mørkegrønne og lysegrønne, får ytterligere opplysningskrav. De må blant annet informere om hvor stor andel av fondet som er grønt og hvordan og hvorvidt selskapene fondet er investert i, kan påvirke miljøet negativt. Et eksempel på det siste kan for eksempel være porteføljeselskapenes totale CO2-utslipp.

– Hva er et mørkegrønt fond?

– Det kan for eksempel være fond som kun investerer i selskaper som bidrar til ett eller flere bærekraftsmål, som fornybar energi, nye transportløsninger med lavt utslipp, ny grønn teknologi, eller et sosialt formål. Det kan være rene fornybarfond eller lavkarbonfond, for å nevne noen eksempler. For disse bærekraftige fondene blir det utarbeidet maler med konkrete spørsmål. Alt koker ned til at de må offentliggjøre mer informasjon om hvorfor og hvordan fondene bidrar til økt bærekraft.

– Men finnes all den dataen i dag, og hvor nøyaktig kan dette bli?

– Fondsforvaltere sliter per i dag med datatilgangen. Det arbeides imidlertid mye med dette og selskaper blir stadig flinkere til å rapportere på bærekraft. ESG-databyråene jobber også med å samle inn data. Å rapportere om og analysere ESG-forhold er et relativt nytt område. Det må bygges betydelig med kompetanse, både i næringslivet og i finansnæringen, før vi får dette ordentlig opp og stå, sier Asker.

– Markedet er fremdeles umodent når det kommer til å rapportere på ESG-forhold. Noen aktører har kommet langt, men mange større bedrifter har ikke engang kartlagt de mest negative påvirkningene de har på miljøet. Men om fem-ti år er de ulike aktørene forhåpentlig godt drillet, og dette vil være en del av den vanlige driften.

– Hvor lenge kan man slippe unna med å ikke ha kontroll på slik informasjon?

– Her er det kun ett råd som gjelder: Kom i gang og kartlegg nå! Bærekraftsinformasjon blir stadig mer etterspurt. I investorsamtaler ble det tidligere bare helt unntaksvis spurt om bærekraft. Nå er dette mer regelen enn unntaket, de aller fleste investorer spør. Selskap må kunne kvantifisere ulike ESG-forhold, samt svare på hvilken strategi de har på bærekraftsområdet, sier Asker.

– Kan alt underbygges med data, eller vil det være tvilstilfeller og nyanser her?

– På bærekraftsområdet er det mange dilemmaer. En aktivitet kan se bærekraftig ut fra én vinkel, men dykker man ned i materien, kan man endre konklusjon.

– Et viktig spørsmål er: Hva slags utilsiktede konsekvenser kan vi få av ulike såkalte bærekraftige investeringer? Gruvedrift med formål å skaffe kobber til alt som trengs i energiomstillingen, er i utgangspunktet bra. Men når dette inkluderer dumping av avfall i fjorden eller utnyttelse av arbeidskraft, har vi et eksempel på et dilemma. Fremover kan offshore vindkrafts påvirkning på bunnforhold og det marine liv medføre lignende problemstillinger, sier Asker.

– Alt dette viser at også forskning blir avgjørende framover når noe skal kategoriseres som bærekraftig eller ikke. Vi finansanalytikere har ikke den kunnskapen som trengs for å vurdere alt dette selv. Her er det viktig at forskningsmiljøene bidrar med oppdatert kunnskap og på en måte som markedsaktørene kan forstå og innta i sine analyser og vurderinger.

8. EU-standard for grønne obligasjoner

– Et av tiltakene i EU handlingsplan for bærekraftig finans, som ble lansert i 2018, var å utvikle en egen EU-standard for grønne obligasjoner – EU Green Bond Standard. Også dette for å fase inn mer midler til energiomstillingen og andre bærekraftsformål, sier Line Asker.

– Det finnes allerede flere markedsstandarder for grønne obligasjoner i dag, for eksempel i regi av International Capital Market Association, ICMA. Dette er obligasjoner der de finansielle midlene er øremerket grønne prosjekter og investeringer. I tillegg er det utarbeidet standarder for bærekraftsobligasjoner, som favner noe bredere, samt sosiale obligasjoner.

– I tillegg kommer såkalte bærekraftslinkede obligasjoner. Dette er gjeldspapirer der de finansielle midlene ikke knyttes direkte mot spesifikke grønne prosjekter, slik som i grønne obligasjoner. I stedet kan utstedere få bedre finansieringsbetingelser, for eksempel lavere rente, dersom de oppnår et sett forhåndsdefinerte bærekraftsmål. Et slikt bærekraftsmål kan for eksempel være å redusere selskapets CO2-utslipp. Dersom man ikke når målene, vil finansieringsbetingelsene justeres og man går glipp av den forhåndsavtalte «rabatten». Dette er et veldig interessant instrument som jeg tror vil bli brukt mye framover. Vi ser også at det samme prinsippet kan bli mer vanlig når det gjelder vanlige banklån til bedrifter.

– Så hvorfor trenger man da EUs standard for grønne obligasjoner?

– Dersom man skal benytte EU Green Bond-standarden, kan de finansielle midlene kun benyttes til aktiviteter og prosjekter som er i tråd med taksonomiens kriterier. Taksonomien har omfattende kriterier, og det er derfor ventet at EU Green Bond blir «gullstandarden» i markedet, og at slike obligasjoner blir veldig attraktive. Men det vil fortsatt eksistere markedsbaserte grønne obligasjoner, sier Asker.

9. EU Ecolabel og finans

– EU Ecolabel er EUs offisielle miljømerke og kan sammenliknes med det norske Svanemerket. Nå skal det utvides til å omfatte også finansielle produkter. Vil dette kunne bidra til at vi forbrukere, i form av å være bankkunder, lettere kan bidra med kapital til det grønne skiftet?

– Ja, planen er at dette skal gjelde finansielle produkter som tilbys sluttkunde. For eksempel kan fond bli miljømerket med EUs Ecolabel, gitt at kriteriene for bærekraft oppfylles. Planen er også at du som bankkunde skal kunne plassere sparingen din i grønne bankinnskudd som merkes med EUs Ecolabel. Det vil innebære at pengene dine bare blir lånt ut til prosjekter som fremmer bærekraft.

– Så hvis jeg for eksempel har 100000 kroner på en sparekonto, kan jeg da etter hvert be om at disse blir merket med EUs Ecolabel?

– Mange banker tilbyr allerede i dag kundene sine å plassere pengene sine i såkalte grønne innskudd. Da garanterer banken at innskuddet blir brukt til grønne utlån og investeringer. Med EUs Ecolabel vil slike grønne innskudd bli merket med et formelt grønt miljømerke. Da må banken oppfylle en rekke kriterier for hvordan innskuddene blir benyttet. Dette vil gi bankkunder en ekstra sikkerhet for at de grønne innskuddene faktisk går til grønne utlån og investeringer. Arbeidet med EUs Ecolabel er ikke ferdigstilt ennå, sier Asker.

10. EUs MiFID 2 – for å hjelpe forbruker

– Jeg vil også trekke fram MiFID 2 – en revisjon av EUs regelverk om finansielle instrumenter (MiFID). Denne revisjonen innebærer blant annet at verdipapirforetak som gir investeringsråd, må inkludere bærekraft i sine vurderinger når de gir råd til kunder om hvilke finansielle instrumenter og produkter de bør investere i, sier Asker.

– Verdipapirforetak som yter investeringsrådgivning, får gjennom MiFID 2 krav om å kartlegge kunders bærekraftspreferanser. Når en finansiell rådgiver har møte med kunden, må rådgiveren inkludere kundens eventuelle bærekraftspreferanser i vurderingen av hvilke produkter som egner seg for kunden. Dette blir nå en lovpålagt plikt og ikke noe den enkelte rådgiver kan velge å hoppe over. Har kunden bærekraftspreferanser for sine investeringer, for eksempel et ønske om å ikke investere i karbonintensive næringer, må rådgiveren ta hensyn til dette, sier Line Asker.

– Hensikten med regelverket er å integrere bærekraft i investeringsrådgiving, slik at kunder får nok informasjon til å ta velbegrunnete valg med hensyn til sine investeringer, også når det kommer til produktenes bærekraft. Dette regelverket vil kreve betydelig økt kompetanse om bærekraft og bærekraftige investeringer hos ansatte i finansnæringen.

Taksonomien og alt som hører med – et «überbyråkratisk makkverk»?

– Etter alt du har forklart oss nå blir det litt fristende å referere tilsjeføkonom i Sparebank 1 Markets, Harald Magnus Andreassen, som kalte EUs taksonomi for er etüberbyråkratisk makkverkunder Sparebankdagene i Bergen i høst. Kan han ha et poeng her?

– Formålet er uten tvil bra. At taksonomien er überbyråkratisk kan jeg likevel være litt enig i, for både taksonomien og mange av de andre regelverkene som nå kommer fra EU, kan være veldig detaljerte og kompliserte. Jeg har også inntrykk av at byråkratene i Brussel sitter litt langt unna næringslivet og ikke har tatt inn over seg hvor sammenvevd næringslivet er. I taksonomien får vi derfor noen rare oppdelinger, sier Line Asker.

– En annen ulempe med taksonomien er at den ikke omfatter alle aktører som beveger seg i en mer miljøvennlig retning, for eksempel selskaper som reduserer sine utslipp kraftig og går fra å være «mørkebrun» til «lysebrun». Mange av disse aktørene vil ikke få noe «uttelling» i taksonomien.

– Taksonomien hensyntar dette delvis, ved at såkalte «omstillingsaktiviteter» kan defineres som bærekraftige i en periode. Dette kan for eksempel være hybrid-biler og -fartøy, industri med lavt utslipp sammenliknet med konkurrentene, og bygningsrenovering. Mange aktører har imidlertid etterlyst mer fokus på omstilling i EUs regelverkspakke, og her er det varslet at det kan komme nye forslag, sier Asker.

– På den positive siden kan vi si at taksonomien er en god rettesnor som tydelig peker på hvilken retning alle aktører må begynne å jobbe mot. Og veldig mye bra skjer i markedet nå, også uavhengig av taksonomien og EUs andre regelverk.

– Det er viktig å finne en god balansegang her, slik at marked ikke reguleres i hjel og på den måten fratas muligheten til selv å finne de gode løsningene. Uansett har EUs arbeid på bærekraftig finans kommet for å bli, og næringsliv og finanssektor gjør lurt i å forholde seg til dette jo før jo heller, sier Line Asker.

Skal kapitalkravsregelverket justeres basert på bærekraftsfaktorer?

– EU utreder nå også om det skal innføres justeringer i kapitalkravsregelverket for banker, basert på bærekraftsfaktorer. Kapitalkravsregelverket er et EU-regelverk som stiller krav om at banker må holde igjen en viss andel kapital i banken for hvert utlån – som en sikkerhet i tilfelle låntakeren ikke kan betale tilbake. Hvor mye bankene må holde igjen, avhenger av hvilken type lån det er snakk om og hvor stor risiko ulike typer lån antas å ha. Regelverket gjelder også i Norge.

– Dersom det kommer justeringer i kapitalkravsregelverket, basert på bærekraftsforhold, kan det materialisere seg i form av «grønne kapitalkravsrabatter» for aktiviteter som tilfredsstiller taksonomiens krav og/eller «brune kapitalkravspåslag» for miljøskadelige aktiviteter. Det vil i så fall medføre at banker må holde igjen mindre kapital for utlån til grønne og bærekraftige aktiviteter, som blant annet fornybar energi og grønne bygg, og mer kapital for mer miljøskadelige aktiviteter, som olje- og gassutvinning og karbonintensiv industri, forklarer Line Asker i The Governance Group. Litt forenklet kan man si at det da vil bli mer lønnsomt for bankene å finansiere grønne aktiviteter, og mindre lønnsomt å finansiere brune aktiviteter.

– Dersom disse justeringene blir en realitet, vil det kunne medføre lavere rente på lån til bærekraftige aktiviteter og høyere rente på lån til miljøskadelige aktiviteter. En endelig konklusjon på dette vil vi nok ikke få før tidligst i 2023. For EU-myndighetene er det viktig at justeringer i bankenes kapitalkrav skal begrunnes ut ifra reell risiko, og det kreves derfor en rekke analyser og vurderinger før en konklusjon kan nås.