Ny forskning: Store tap i olje og gass i vente for investorer i OECD-land

Regjeringens taksonomi-sommel kan svekke byggsektorens tilgang til kapital. Store fossile tap i vente i OECD-land om klimapolitikken lykkes. Og: 97 prosent av finansnæringen trenger mer kompetanse på klimarisiko og bærekraft.

Verdiløse fossile eiendeler – eller «stranded assets» – kan påføre private investorer i rike land store tap, og særlig i OECD-land. Det er hovedpoenget i en ny vitenskapelig artikkel. (Illustrasjonen viser en skiferoljebrønn utenfor Midland, Texas. Foto: Jan-Morten Bjørnbakk / NTB.)

Energi og Klimas nyhetsbrev #Klimaogfinans handler om klimarisiko og den grønne bølgen i finansmarkedene. I denne utgaven begynner jeg med en sak om at regjeringens taksonomi-sommel gir trøbbel for norske banker:

Taksonomien: Sommel fra regjeringen kan svekke byggsektorens tilgang til kapital

Finans Norge, Grønn Byggallianse og Norsk Eiendom har i et år forgjeves etterlyst kriterier for hva som i henhold til EUs taksonomi er bærekraftige bygg. Bransjen mener sommelet kan bli dyrt for norske banker og bankkunder. – Vi risikerer nå at norske bankers utlån framstår som mindre bærekraftige enn utlån fra banker i EU. Da risikerer vi igjen at bankene får dårligere finansieringsbetingelser enn de kunne ha hatt om regjeringen hadde fått på plass norske definisjoner for kriterier i EUs taksonomi. For bankene kan denne formen for konkurransevridning bli unødig dyr, noe som i verste fall kan bety dyrere lånebetingelser for norske bankkunder, sier bærekraftsdirektør Agathe Schjetlein i Finans Norge. Her kan du lese hele saken.

____________________________________________

Et utvalg nyheter og analyser:

Ny forskning: Store fossile tap i vente i OECD-landene om klimapolitikken lykkes

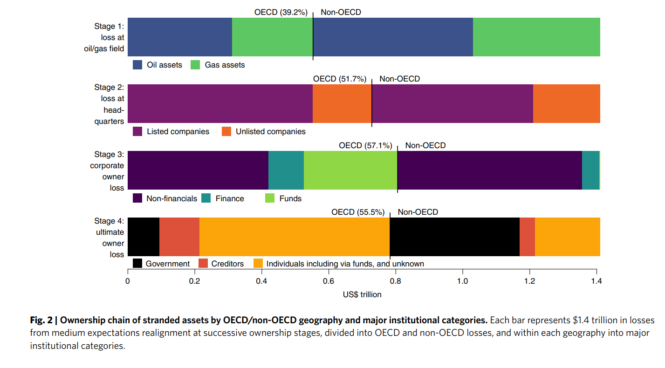

Verdiløse fossile eiendeler – eller «stranded assets» – kan påføre private investorer i rike land store tap, og særlig i OECD-land. Det er hovedpoenget i en ny vitenskapelig artikkel signert forskere fra blant annet University of London og University of Cambridge – publisert i Nature. Forskerne tar utgangspunkt i den store utfordringen realøkonomien og finansmarkedene vil møte når produksjonen av fossilt brensel må begrenses om klimamålene skal nås. For å kvantifisere mulige tap bruker forskerne forventet scenario for global olje- og gassetterspørsel og priser, og et revidert scenario som representerer oppdaterte forventninger som følge av klimapolitikk.

Utfasingen i tråd med klimamålene vil kreve nedskrivning av store, fungerende anleggsmidler og også reserver som per i dag reflekteres som eiendeler i fossile energiselskapers balanse. For å få mer klarhet i hvem som kommer til å tape hva når klimapolitikken strammes til, har forskerne vurdert klimarisikoen til intet mindre enn 43 439 olje- og gassproduksjonsanlegg i 1,8 millioner selskaper. Det hele er basert på UCube som er Rystad Energys datasett. Forskerne har deretter gått enda dypere ned i grøten og koblet risikoen til selskapenes faktiske eiere. Forskerne har regnet ut hva som blir mulige tap ved å beregne hva som blir nåverdien av eiendelene når fremtidig overskudd neddiskonteres som følge av forventinger om lavere etterspørsel etter fossil energi. Det har til nå ikke vært kjent nøyaktig hvem som eier eiendelene som nå er vurdert, ifølge forskerne. Her er det uendelig mye interessant og viktig nerde-snadder for den som har tid til å grave seg ned! Du kan laste ned artikkelen her.

#Klimaogfinans – et nyhetsbrev om klimarisiko og den grønne bølgen i finansmarkedene

Du kan få nyhetsbrevet gratis rett i mailboksen din en gang i måneden. Innholdet er laget av Energi og Klima-redaksjonen. Målgruppene er ansatte og ledere i bank og forsikring, investorer, den interesserte kunde og alle andre som vil ha mer kunnskap om det som nå skjer på dette feltet i Norge, EU og verden.

97 prosent av finansnæringen trenger mer kompetanse på klimarisiko og bærekraft

Hele 97 prosent av bedriftene i finansnæringen trenger mer kompetanse på bærekraft og klimarisiko. Det viser den ferske undersøkelsen «Kompetansesjekken» i regi av Finans Norge. Både store og små bedrifter er i manko for denne kompetansen. Av finansinstitusjonene med over 500 ansatte sier 89 prosent at de vil dekke behovet blant annet ved å ansette nye medarbeidere med kompetanse på bærekraft og klimarisiko. Undersøkelsen bør ikke minst legges merke til hos utdanningsinstitusjonene som utdanner kommende ansatte i finanssektoren. Du kan lese hele saken på Finans Norges hjemmeside.

Ny analyse: Klimarelaterte risikoer og finansiell stabilitet

Den europeiske sentralbanken har akkurat publisert en ny vurdering av klimarisiko og finans. Noen av konklusjonene lyder:

- Finansmarkedene legger for dagen en økende bevissthet om klimarelaterte risikoer.

- Risikoen for grønnvasking er fortsatt en bekymring som også kan øke raskt både i det grønne obligasjonsmarkedet og investeringsfondssektoren. Dette på grunn av at det ennå ikke finnes godt utformede, konsistente standarder for bærekraftige finansielle instrumenter.

- Ingen klare bevis på at finansinstitusjoner opplever en betydelig reduksjon i risiko. Eksponeringskonsentrasjon, kryssfarekorrelasjon og institusjonenes såkalte overlappende porteføljer forsterker risikoene.

- Det er nødvendig å arbeide fram bedre og mer konsistente klimadata, blant annet når det gjelder estimater framover i tid, mer detaljerte beregninger av fysiske risikoeksponeringer og også i hvilken grad investeringer er dekket av forsikring.

- Oppmuntrende bevis på at ikke-finansielle selskaper (NFCs) offentliggjøre mer av sine egne klimadata.

EAC: Krever eksplisitte klimaforpliktelser fra finansinstitusjonene

Storbritannias Environmental Audit Committee (EAC) – en komite i Underhuset – har nå satt i gang en ny undersøkelse med formål å finne status for finanssektorens rolle i landets strev med å nå netto null utslipp. Få land og få finansinstitusjoner har per nå tatt på seg eksplisitte forpliktelser til å fase ut fossilt brensel eller å være transparente når det gjelder egne investeringer i fossil energi. Parlamentsmedlemmene i komiteen ber nå finansinstitusjoner som har undertegnet Glasgow Financial Alliance for Net Zero (GFANZ) om å sende inn skriftlig bevis på initiativer de har tatt for å minske den fossile eksponeringen – og hvilken effekt initiativene har. Frist: 30. juni 2022. I GFANZ-initiativet som ble lansert i anledning klimatoppmøtet i Glasgow 2021, har eierne av godt over 130 milliarder dollar forpliktet seg til å bidra til å styre den globale økonomien mot netto-nullutslipp, og slik bidra til at Paris-målene kan nås. EAC vil også ha rede på selskapenes investeringer i fornybar energiteknologi og retningslinjer for fossil energi. Du kan lese mer på Investment Week.

Ny søkemotor i USA: Finn ut om hjemmet ditt står i fare for skogbrann

Jeg tar med en litt spesiell sak fra Bloomberg som illustrerer fysisk klimarisiko, at klimakrisen blir en større trussel mot både enkeltmennesker – og at dette også kan koste dyrt. En ny utredning og vurdering av skogbrannfaren i USA går nå helt ned på den enkelte adresse og kan svare på: Står hjemmet mitt i fare for å bli utsatt for skogbrann? Mer enn sju millioner amerikanske hjem har nå «stor risiko» for skogbrann. Tallet vil øke til nær 13 millioner i løpet av de neste 30 årene, i takt med at klimaendringene blir mer alvorlige. Den enkelte amerikaner kan altså søke på sin egen adresse på et nytt modelleringsverktøy fra First Street Foundation, en ideell organisasjon for klima og teknologi. Vi kan nok også anta at kartet er av stor interesse for forsikringsselskaper. National Oceanic and Atmospheric Administration sier i artikkelen at skogbranner kostet nesten 81,6 milliarder dollar i USA mellom 2017 og 2021, nær ti ganger så mye som de fire foregående årene. Du kan lese mer her.

EU-forordninger om bærekraftig finans innlemmet i EØS-avtalen

EØS-komiteen har endelig vedtatt å innlemme taksonomiforordningen og offentliggjøringsforordningen i EØS-avtalen. Slik det ser ut nå vil reglene tre i kraft i Norge i løpet av høsten 2022, skriver Finansdepartementet. Offentliggjøringsforordningen og taksonomiforordningen er i Norge tatt inn i en ny lov om bærekraftig finans – Lov om offentliggjøring av bærekraftsinformasjon i finanssektoren og et rammeverk for bærekraftige investeringer. I Finansmarkedsmeldingen 2022 (Meld. St. 12 – 2021–2022 – kapittel 5) – redegjør Finansdepartementet for gjennomføring av dette nye regelverket i norsk rett.

Carbon Tracker med gratis webinar om bl.a. klimarisiko for fossile eiere

Jamfør saken i starten av nyhetsbrevet om tap på fossile eiendeler om klimapolitikken lykkes: 28. juni arrangerer den britiske tenketanken Carbon Tracker et timelangt webinar med tema: Unburnable Carbon: are the World’s Financial Markets Carrying a Carbon Bubble? A Decade on. Drøyt ti år etter at tenketanken ga ut sin første rapport med samme navn inviteres det til kunnskapsdeling og diskusjon om problemstillinger knyttet til klimarisiko for blant annet passive fond, hva regulatoriske myndigheter kan og bør gjøre og til slutt hundretusenkronersspørsmålet: hvorfor fortsetter vi å finansiere fossilindustrien? Her kan du lese mer og melde deg på.

Se opptak fra webinaret: Spør Skancke!

Hva vil klimaendringene og energiomstillingen bety for finanssektoren og investorer? Hva vil EUs Green Deal og taksonomi bety for omstillingen? Dette var tema på webinar med Martin Skancke 4. mai 2022 – i regi av Finansforbundet og Norsk klimastiftelse. I tillegg til å være styreleder i det internasjonale nettverket PRI (Principles for Responsible Investments) og medlem i TCFD (Task Force on Climate-related Financial Disclosures), har Skancke ledet regjeringen Solbergs Klimarisikoutvalget (2018) og ekspertutvalget som vurderte Oljefondets klimarisiko (2021). Nå leder han Klimautvalget 2050 som skal vise hvordan Norge kan bli et land praktisk talt uten menneskeskapte klimagassutslipp. Du kan se opptaket, høre spørsmål til og svarene fra Skancke og laste ned presentasjonen hans her.