Nytt klimascenario frå IEA

Det internasjonale energibyrået (IEA) presenterer eit nytt «klimascenario» i årets World Energy Outlook. Korleis ser framtida ut for olje, kol, gass og fornybar energi i lys av dette nye scenarioet?

«Energibibelen»: 14. november lanserte Det Internasjonale Energibyrået (IEA) 2017-utgåva av World Energy Outlook. Nytt i år er klimascenarioet «The Sustainable Development Scenario». Foto: IEA

World Energy Outlook (WEO) er «bibelen» for alle som jobbar med klima- og energispørsmål. Ingen andre framskrivingar legg så store føringar på politikk- og samfunnsstyring som dei IEA presenterer i november kvart år.

Dei viktigaste scenarioa brukt i WEO dei siste åra har vore desse tre:

- Current Policies Scenario (status quo – framskriving av gjeldande politikk og marknadssituasjon)

- New Policies Scenario (hovedscenario – bygger på forventa utvikling i politikk/marknad framover)

- 450 scenario (klimascenarioet – ei framskriving for kva som må til for å klare togradarsmålet)

Mest spalteplass brukar IEA på New Policies Scenario (NPS) – slik er det også i årets WEO. Men NPS er ingen farbar veg om klimaproblema skal løysast. Å legge til rette for ein framtidig oljeetterspurnad etter NPS, er som å sikte mot 3-4 gradars oppvarming. Derfor er IEAs «klimaframskriving» viktig. Det gir ein peikepinn på korleis energimiksen må utviklast om klimaendringane skal handterast.

Nytt i 2017 er at 450-scenarioet er skifta ut med det IEA kallar Sustainable Development Scenario (SDS). Det er berre å lære seg forkortinga med det same. Mens 450-scenarioet hadde eit reint klimaformål, famnar SDS fleire av FNs energirelaterte berekraftsmål. Ei utvikling i tråd med SDS skal som 450-scenartioet gi nødvendige klimakutt (FNs berekraftsmål 13), men i tillegg sikre rein energi for alle (FNs berekraftsmål 7) og god helse (FNS berekraftsmål 3).

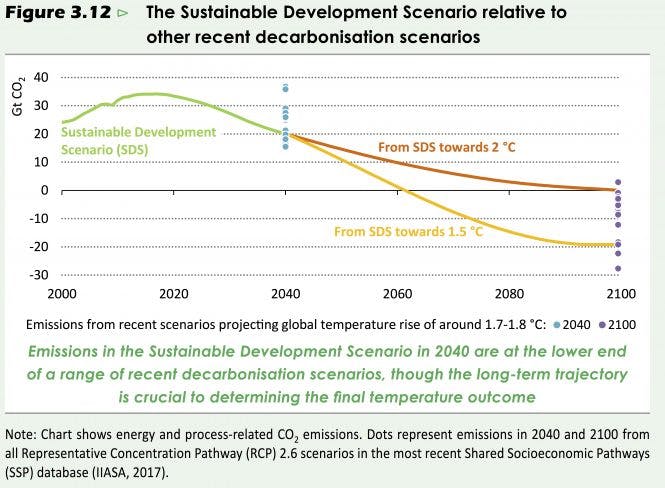

I 450-scenarioet var det 50 prosents sjanse for at togradarsmålet blei nådd. IEA blei ofte kritisert for at dette ikkje var «stramt nok».

SDS opererer ikkje med eit prosentvis sannsyn for at klimamålet vert nådd. I staden bygger scenarioet på logikken frå Paris-avtalen om at utsleppa må flate ut snarast råd, for så å falle raskt. SDS-scenarioet strekk seg til 2040 og viser berre første del av reisa mot nullutsleppssamfunnet. Det er også mykje arbeid som skal gjerast post 2040.

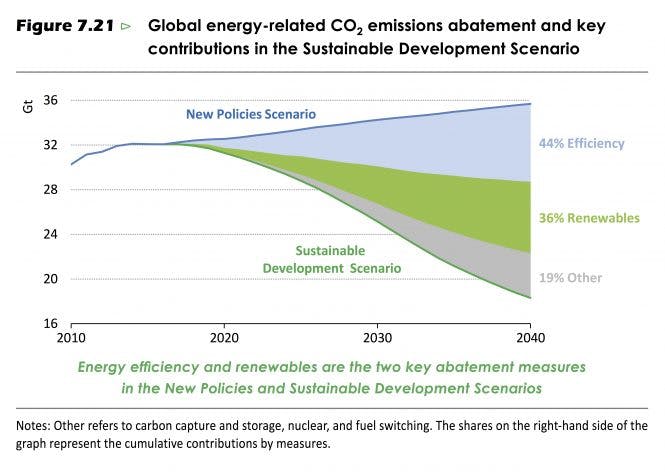

Gapet i energirelaterte CO₂-utslepp er stort mellom hovudscenarioet og SDS. I 2040 vil differansen utgjere over 17 gigatonn CO₂. Utsleppsbudsjettet i SDS er også litt strammare enn fjorårets 450-scenario.

I teksten nedanfor vil eg sjå kva SDS-scenarioet seier om marknadsutviklinga for olje, kol, gass og fornybar energi. Første stopp: det fossile.

Olje

Verdas oljekonsum i 2016 er estimert til 93,9 millionar fat per dag (mb/d). I SDS vil oljeforbruket nå ein topp på ca. 95 mb/d rundt 2020, for deretter å falle til 72,9 mb/d i 2040. Dette er omtrent same nivå som IEA hadde i fjorårets 450-scenario (73,2 mb/d), og for spesielt interesserte: det følgjer også bana til Statoil Renewal-scenario (60 mb/d i 2050).

Ei utvikling i tråd med New Policies Scenario (NPS) vil derimot gi kraftig oljevekst – med eit forventa forbruk i 2040 på heile 118,8 mb/d (oppjustert frå 103,5 mb/d i fjorårets WEO).

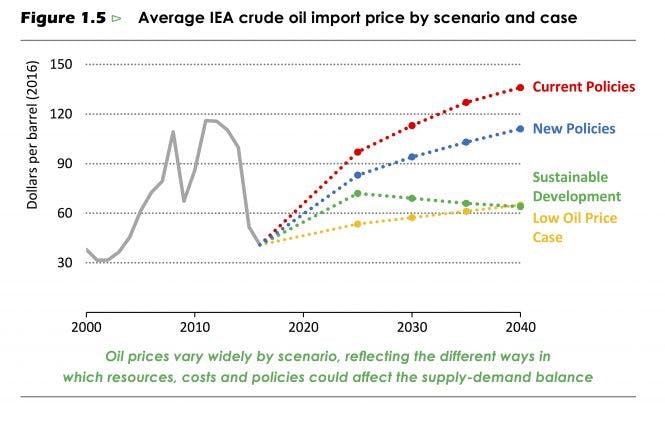

Denne grafen viser prisutviklinga I dei ulike scenarioa:

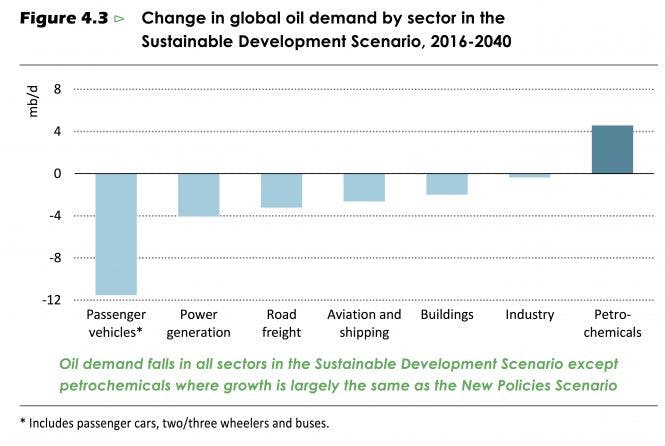

Transport er den sektoren som sluker mest olje i dag (43 prosent). Grafen under viser at det også her dei største kutta må tas om samla oljeforbruket skal ned til 72,9 mb/d i 2040 (i tråd med SDS-scenarioet):

Kol

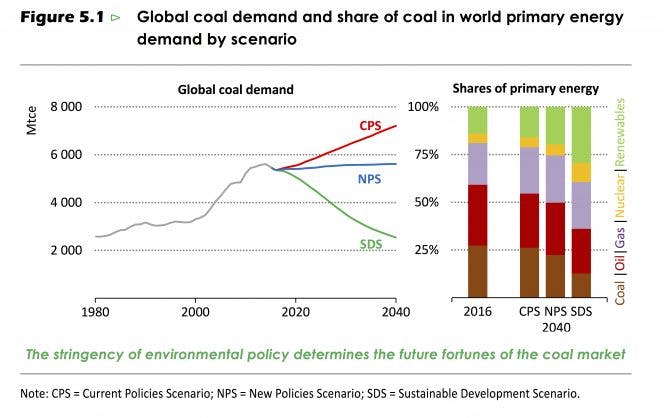

Det globale kolforbruket enda i fjor på 5364 Mtce – ned to prosent samanlikna med 2015. I åra 2000-2010 vaks forbruket med i snitt 4,7 prosent per år – leia an av Kinas sterke økonomiske vekst. Kinesarane står i dag for halvparten av det globale kolforbruket. Heilt avgjerande for at klimaarbeidet skal lukkast, er at verda får bukt med kol til kraft- og industriformål .

I SDS-scenarioet vil kolforbruket reduserast kraftig fram mot 2040: først ned til 4318 Mtce i 2025, for så å krympe vidare til 2539 Mtce i 2040. Det er i kraftmarknaden endringane er størst. I 2016 gjekk 63 prosent av kolet til kraftproduksjon (3320 Mtce), i SDS-scenarioet vil 33 prosent av kolet gå til dette formålet i 2040 (826 Mtce). Utviklinga her er den same som i 450-scenarioet frå i fjor.

I New Policies Scenario får vi ei anna historie: kolforbruket aukar jamt fram mot 2040 (7208 Mtce). I dette scenarioet vil USA og Kina ha omtrent same kolforbruk som i dag, mens Europa kun oppnår ein forsiktig reduksjon. India vil meir enn doble sitt forbruk.

Gass

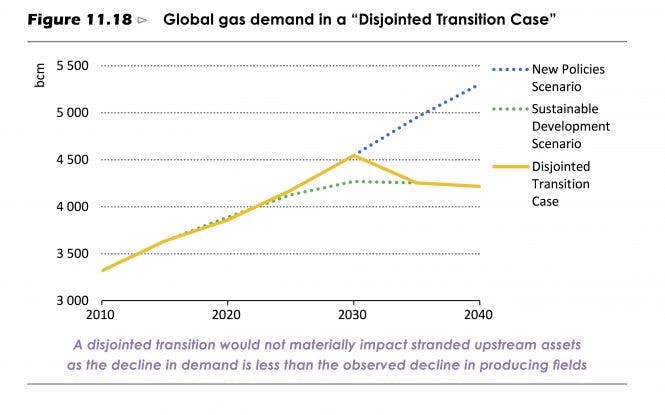

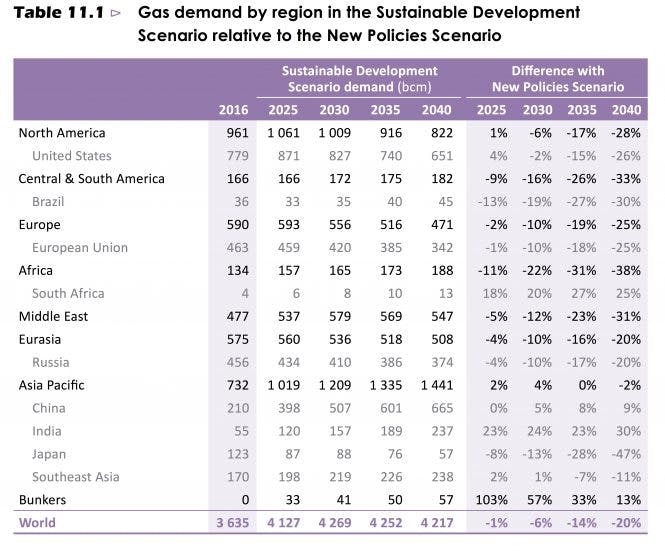

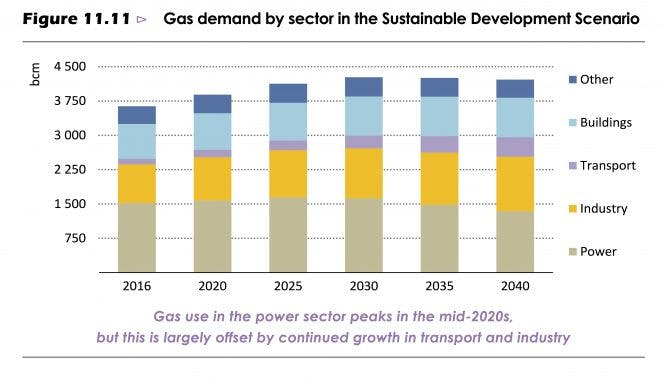

Det globale forbruket av gass veks i alle framskrivingane – frå 3635 bcm i 2016 til 5704 bcm (New Policies Scenario) eller 4217 bcm (Sustainable Development Scenario) i 2040. I sistnemnte scenario vil det skje ei utflating frå rundt 2030.

I SDS-scenarioet vil gassen slite med å finne sin plass i kraftsektoren. Jo lenger ut i løypa ein kjem, jo sterkare blir konkurranse frå fornybare kjelder, og då særleg sol og vind. I Europa og USA kan gasskraft spele ei rolle på kort sikt dersom ein i desse marknadene vel å stenge ned mykje kolkraftkapasitet på kort tid – men tida er knapp:

«After 2025, with coal increasingly removed from power systems and an ever-increasing CO₂ price, the tide turns against the use of gas-fired generaton to provide baseload supply, and utilisation rates drop in both Europe and the United States.»

IEA peikar også på at CO₂-intensiviteten til eit nytt gasskraftverk ligg på 350 gram CO₂/kWh – som er høgare enn snittet for kraftproduksjon i Europa.

Den sektoren som i SDS-scenarioet vil ta unna det meste av auken i gassforbruket mot 2040 er industrien.

På tilbodssida er IEA særleg bullish på vegne av amerikansk skifergass. Om Noregs rolle som gasseksportør skriv dei:

«Norway faces the prospect of declining export availability over the longer term: a er 2020 production is expected gradually to decline from just above 120 bcm to 100 bcm towards the end of the Outlook period.(…). Expanding production in the Barents Sea beyond the currently operational Snøhvit project would however require new gas discoveries and subsequent significant investments in new production facilities and infrastructure.»

Med norske auge er det også interessant å lese vurderingane av mogleg priskrig i Europa mellom amerikansk LNG og russisk gass. Gazprom vil fint vere i stand til å konkurrere med amerikanarane på pris, skriv IEA. Spørsmålet er om dei vil – eller om lågare prisar vil tære for mykje på russiske statsfinansar.

IEA har også fått med seg klimakritikken mot gass – som fleire har skriv om her på Energi og Klima. Gass og metanutslepp er via eit eige kapittel.

Kva med fornybar strøm?

IEAs hovudforteljing om kraft og elektrifisering er at vi treng meir av det, og at veksten framover vil skje i det fornybare. Skilnaden mellom scenarioa er farten. I 2016 blei det installert 165 GW ny fornybar kraftkapasitet. 126 GW av dette kom frå sol (pv) og vind. Kina dominerte utbygginga også i 2016 med totalt 34 GW i ny fornybarkapasitet.

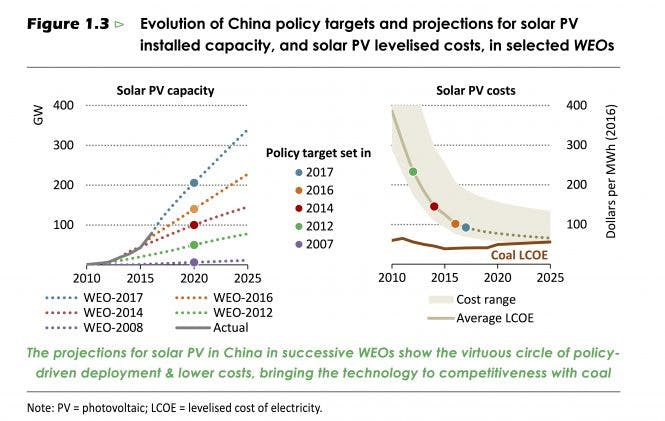

IEA har år etter år undervurdert farten i fornybarrevolusjonen, og då spesielt vekstraten til solenergi (pv). Grafen under viser IEAs historiske spådomar om Kinas soleventyr – og kor dei plasserer seg i årets Outlook:

Også i år oppjusterer IEA prognosane for fornybar energi. Om det er «godt nok» vil nok bli analysert og diskutert grundig i tida framover.

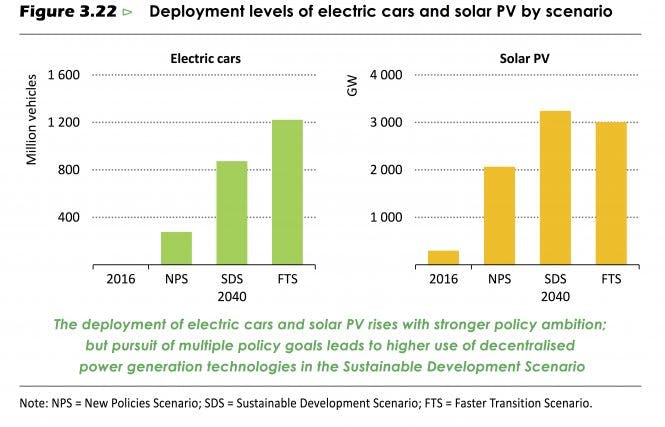

I SDS-scenarioet får kapasitetsutviklinga for solenergi denne bana fram mot 2040 (New Policies Scenario i parentes):

2016: 299 GW

2025: 1188 GW (939 GW)

2030: 1846 GW (1295 GW)

2040: 3246 GW (2067 GW)

I fjorårets 450-scenario enda solkraftkapasiteten i 2040 på 2108 GW – omtrent som New Policies Scenario i 2017.

Utviklinga blir neppe lineær

Ein svakheit med IEAs prognosar er at ein forskotterer ei lineær utvikling. Ser ein bakover i tid oppdagar ein at samfunnsutviklinga like gjerne kan bli prega av bråe skift. Ny teknologi stel ikkje berre plassen til den gamle teknologien, men er også i staden til å endre verdikjeder, skape nye forretningsmodellar og etablere nye preferansar og vanar.

La meg derfor avslutte med det IEA kallar «a disjointed transition case» – her eksemplifisert med framtidig gass-etterspurnad. Forbruket veks bråare og lengre enn i SDS-scenarioet, for så å falle kraftig frå rundt 2030. Ei slik utvikling vil vere langt vanskelegare å handtere – ikkje minst for ein gasseksportør som skal ta store investeringsavgjersler ut frå forventa marknadsutvikling – men det er eit like sannsynleg scenario som alle andre i World Energy Outlook.